Não se trata de tributação, mas de ações discutidas com o Congresso, que recalibram o decreto do IOF e trazem alternativas que corrigem distorções no sistema financeiro

O Ministério da Fazenda publicou nesta quarta-feira (11/6) no Diário Oficial da União um conjunto de medidas do Governo Federal, alinhadas com o Congresso Nacional, com foco em corrigir distorções, construir isonomia tributária e manter o equilíbrio fiscal do Brasil. As ações foram tratadas nos últimos dias entre o ministro da Fazenda, Fernando Haddad, e os presidentes da Câmara, Hugo Motta, e do Senado, Davi Alcolumbre. As conversas também envolveram líderes da Câmara e do Senado.

Para construir um Brasil mais justo, eficiente e que mantenha as contas públicas equilibradas em 2025 e 2026, após diálogo com as presidências e as lideranças do Congresso, o Governo Federal publicou Medida Provisória que torna efetivos os temas discutidos conjuntamente. Além disso, a Fazenda editou um novo decreto do Imposto sobre Operações Financeiras – IOF com alíquotas reduzidas.

Confira abaixo o detalhamento das medidas:

- Recalibragem e redução do IOF

As alíquotas de IOF serão recalibradas e reduzidas. A alíquota fixa do IOF aplicável ao crédito à pessoa jurídica cai de 0,95% para 0,38%. O IOF sobre a operação de crédito conhecida como risco sacado não tem mais alíquota fixa, apenas a diária, de 0,0082%. Isso significa redução de 80% na tributação do risco sacado. Essa mudança atende a pleitos de diferentes setores produtivos e financeiros.

Para mitigar distorções em instituições diferentes, mas que ofertam operações de crédito similares, foi estabelecida uma alíquota fixa de 0,38% na aquisição primária de cotas de Fundos de Investimento em Direito Creditório – FDIC.

Outro ponto é que, até 31 de dezembro de 2025, o IOF nos aportes em VGBL passa a incidir somente sobre o valor que exceder R$ 300 mil, considerados a partir da data de entrada em vigor do decreto, e em uma mesma seguradora. Assim, para 2025 fica flexibilizada a exigência de verificação global dos aportes em diferentes entidades, para evitar problemas operacionais nas entidades seguradoras. A partir de 1º de janeiro de 2026, o IOF nos aportes em VGBL passa a incidir sobre o valor que exceder R$ 600 mil, independente deterem sido depositados em uma ou várias instituições. Ainda nesta modalidade, as contribuições patronais passam a ser isentas de IOF. Importa dizer que mais de 99% das pessoas que aplicam seus recursos em fundos de VGBL aportam menos do que R$ 600 mil ao ano e seguem sem qualquer impacto adicional.

No âmbito do IOF câmbio, será estabelecido que o retorno de investimentos diretos estrangeiros feitos no Brasil será isento de tributação, a exemplo do que já ocorre com o retorno de investimentos no mercado financeiro e de capitais.

- Padronização tributária no sistema financeiro

Não se trata de tributação. A Medida Provisória padronizará a tributação incidente sobre aplicações e instituições do sistema financeiro e também ampliará a possibilidade de compensação entre ganhos e perdas. Antes vigorando para renda variável, a compensação poderá ser feita entre diferentes tipos de investimento no sistema financeiro.

Na busca de isonomia e simplificação tributárias, passará a incidir imposto de renda, com alíquota de 5%, nas novas emissões de títulos que hoje são isentos, como LCA, LCI, CRI, CRA e debêntures incentivadas. Em relação aos demais títulos, sobre os quais já incide imposto de renda, haverá harmonização tributária: independente do tempo de investimento, o imposto de renda será de 17,5%. Ou seja, nada muda na tributação da caderneta de poupança.

No caso das instituições do sistema financeiro, as alíquotas de CSLL hoje vigentes não sofrerão majoração. O que a Medida Provisória muda é distribuição das instituições entre as alíquotas já existentes.

Acompanhando o aumento do mercado de apostas esportivas no Brasil, a tributação sobre o faturamento das Bets será elevada de 12% para 18%, mas nada muda para os prêmios pagos ao apostador e para o imposto de renda e a CSLL cobrada da empresa. Esse aumento será destinado a ações da seguridade social, em específico na área da saúde. A Medida também prevê intensificar mecanismos para o combate a agentes ilegais, que exerçam, sem a devida autorização, atividade relacionada a apostas de quota fixa no Brasil.

- Compensação tributária indevida

A Medida Provisória ainda traz ação regulatória que visa coibir compensações abusivas de crédito tributário. O objetivo é solucionar o aumento de compensações tributárias ilegais. Com isso, serão consideradas declarações indevidas aquelas feitas com documento de arrecadação inexistente, no caso de suposto pagamento indevido, e crédito de PIS/Cofins que não tenha relação com a atividade econômica do contribuinte.

- Ajustes relacionados a Gastos Públicos

A Medida Provisória traz também ajustes relevantes acerca das despesas públicas, visando o fortalecimento ainda maior do arcabouço fiscal. As medidas englobam a inserção do Pé-de-Meia no piso constitucional da educação, mudança nas regras do Atestmed (serviço digital do INSS para solicitação de benefícios por incapacidade temporária), sujeição à dotação orçamentária da compensação financeira entre o Regime Geral de Previdência Social e os regimes de previdência dos servidores públicos e, em relação ao Seguro Defeso, ajustes nos critérios de acesso e sujeição à dotação orçamentária.

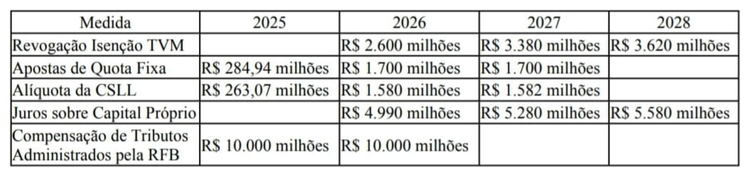

Confira tabela que apresenta ganhos estimados em função dos dispositivos:

- Tabela – ganhos estimados

Fonte: Ministério da Fazenda